Cos’è l’assetto operativo? Qual è la sua funzione?

13/09/2024

L’assetto operativo è l’insieme degli strumenti, delle procedure e delle operazioni di mercato che consentono di attuare l’orientamento di politica monetaria della Banca centrale europea, indirizzando i tassi a breve termine del mercato monetario su livelli strettamente coerenti con i tassi di riferimento fissati dal Consiglio direttivo della BCE.

Qual è il collegamento tra l’assetto operativo e le decisioni di politica monetaria del Consiglio direttivo?

L’assetto operativo consente di attuare l’orientamento di politica monetaria auspicato senza interferire con esso. Pertanto, qualsiasi modifica all’assetto operativo è indipendente dalle decisioni assunte dal Consiglio direttivo nell’ambito delle regolari riunioni di politica monetaria. Le modifiche apportate all’assetto operativo nel marzo 2024 incidono sulle modalità di erogazione della liquidità della banca centrale in un contesto di diminuzione graduale dell’eccesso di liquidità nel sistema bancario, che rimarrà tuttavia significativa nei prossimi anni.

Esiste una netta separazione tra le decisioni sull’orientamento della politica monetaria, principalmente determinato dal livello dei tassi di interesse di riferimento della BCE salvo il caso in cui essi siano pari o prossimi al limite inferiore effettivo, e le modalità con cui l’Eurosistema attua tali decisioni. Le decisioni sull’orientamento della politica monetaria sono a loro volta guidate dalla strategia di politica monetaria della BCE.

Perché un riesame dell’assetto operativo?

Prima della grande crisi finanziaria la BCE attuava la politica monetaria mirando a fornire alle banche liquidità appena sufficiente a soddisfare il proprio fabbisogno, principalmente connesso alla domanda di banconote da parte del pubblico e ad altri fattori autonomi (riconducibili a fattori di liquidità fuori dal controllo diretto della politica monetaria della BCE, come i depositi delle amministrazioni pubbliche), nonché all’esigenza di soddisfare i requisiti di riserva obbligatoria.

Da quando ha avuto inizio la grande crisi finanziaria, importanti mutamenti nell’economia e il riconoscimento del limite inferiore effettivo dei tassi di riferimento della BCE hanno indotto l’Eurosistema a utilizzare una serie di nuovi strumenti per conseguire il proprio obiettivo di stabilità dei prezzi. I livelli di liquidità hanno quindi nettamente superato il fabbisogno strutturale delle banche. Queste ultime hanno inoltre mostrato una maggiore propensione a detenere riserve per poter disporre di consistenze di liquidità oltre il tradizionale fabbisogno minimo, anche per far fronte ai requisiti regolamentari. La questione di come le banche avrebbero provveduto al fabbisogno di liquidità ha tuttavia perso rilevanza, dato il considerevole volume comunque presente nel sistema.

In seguito all’avvio del processo di normalizzazione del bilancio dell’Eurosistema nel dicembre 2021, il livello di liquidità o riserve nel sistema finanziario ha iniziato, con un certo ritardo, a ridursi. Con l’ulteriore diminuzione della liquidità in eccesso, le banche dovranno provvedere sempre più attivamente a soddisfare il proprio fabbisogno. Il Consiglio direttivo ha pertanto effettuato un riesame dell’assetto operativo incentrato sulle future modalità di accesso delle banche alla liquidità, con l’obiettivo di assicurare che esso continui a essere adeguato durante il processo di normalizzazione del bilancio dell’Eurosistema e risulti idoneo al nuovo contesto. In questo modo le decisioni di politica monetaria potranno essere attuate efficacemente anche in futuro.

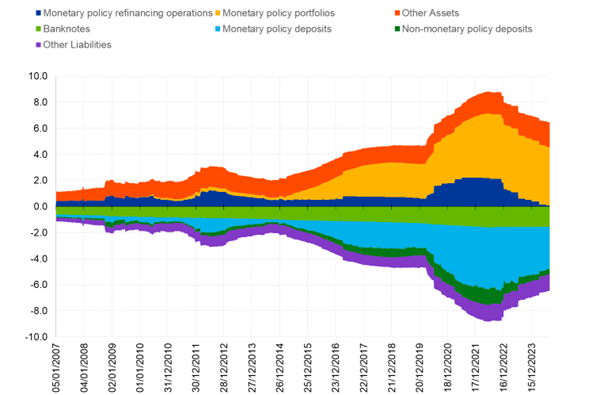

Figura

Evoluzione del bilancio consolidato stilizzato dell’Eurosistema dal 2007

(in migliaia di miliardi di euro, dati settimanali)

Fonte: BCE

Qual è stato l’esito del riesame?

Il 13 marzo 2024 la BCE ha comunicato l’esito del riesame. Alcuni punti salenti:

- Il Consiglio direttivo continuerà a indirizzare l’orientamento della politica monetaria attraverso il tasso di interesse sui depositi presso la banca centrale. Ci si aspetta che i tassi di interesse a breve termine del mercato monetario evolvano in prossimità del tasso di interesse sui depositi presso la banca centrale, con un margine di tolleranza in termini di variabilità, purché non risulti offuscato il segnale sull’orientamento che si intende imprimere alla politica monetaria.

- L’Eurosistema fornirà liquidità tramite un’ampia varietà di strumenti, tra cui operazioni di rifinanziamento a breve termine (ossia le operazioni di rifinanziamento principali, ORP) e operazioni di rifinanziamento a più lungo termine con scadenza a tre mesi (ORLT) nonché, in una fase successiva, operazioni di rifinanziamento a più lungo termine di tipo strutturale e un portafoglio titoli di tipo strutturale. Sono di seguito riportate maggiori informazioni sulle operazioni di tipo strutturale.

- Le ORP, così come le ORLT a tre mesi, continueranno a essere condotte mediante procedure d’asta a tasso fisso con piena aggiudicazione degli importi richiesti. Ciò significa che la domanda di finanziamento delle banche nell’ambito di queste operazioni sarà soddisfatta in maniera elastica, purché esse dispongano di adeguate garanzie idonee, che continueranno a essere ad ampio spettro.

- Le ORP, insieme alle ORLT a tre mesi, sono concepite per svolgere un ruolo cardine nel soddisfare il fabbisogno di liquidità delle banche e il fatto che siano utilizzate dalle controparti è considerato parte integrante della regolare attuazione della politica monetaria.

- Dal 18 settembre 2024 il differenziale tra il tasso sulle ORP e quello sui depositi presso la banca centrale è stato ridotto a 15 punti base, rispetto ai precedenti 50 punti base. Il restringimento del differenziale incentiva le richieste nelle operazioni settimanali, rendendo probabile un’evoluzione dei tassi a breve del mercato monetario in prossimità del tasso di interesse sui depositi presso la banca centrale, e limita il potenziale margine di variabilità dei tassi a breve termine del mercato monetario. Al tempo stesso, lascia spazio all’attività sul mercato monetario e incoraggia le banche a ricercare modalità di finanziamento sul mercato. È stato adeguato anche il tasso sulle operazioni di rifinanziamento marginale, di modo che il differenziale con il tasso sulle ORP rimanesse invariato a 25 punti base.

Nuove operazioni di tipo strutturale

L’Eurosistema intende fornire riserve della banca centrale tramite un’ampia varietà di strumenti per rendere disponibile una fonte di liquidità efficace, flessibile e stabile alle banche, sostenendo in tal modo anche la stabilità finanziaria. Questi strumenti includeranno operazioni di rifinanziamento a breve termine, segnatamente ORP, e ORLT a tre mesi. In una fase successiva, una volta che il bilancio dell’Eurosistema riprenderà a crescere durevolmente tenuto conto delle consistenze di obbligazioni preesistenti, si introdurranno anche nuove operazioni di rifinanziamento a più lungo termine di tipo strutturale e un portafoglio strutturale di titoli dell’area dell’euro.

Le operazioni di rifinanziamento di tipo strutturale e il portafoglio titoli di tipo strutturale saranno calibrati in base ai principi annunciati a marzo 2024 e in modo da evitare interferenze con l’orientamento della politica monetaria. Tali operazioni contribuiranno in misura sostanziale a coprire il fabbisogno strutturale di liquidità del settore bancario, derivante da fattori autonomi e requisiti di riserva obbligatoria. I fattori autonomi e i requisiti di riserva obbligatoria creano un fabbisogno strutturale di liquidità nel settore bancario. Al momento tale fabbisogno è soddisfatto tramite i portafogli obbligazionari preesistenti dell’Eurosistema; in questa fase non si rendono pertanto necessarie simili operazioni di tipo strutturale. Tuttavia, con l’avanzare del processo di riduzione dei portafogli obbligazionari preesistenti acquisiti nell’ambito dei programmi di acquisto di attività, in linea con le decisioni di politica monetaria del Consiglio direttivo, le riserve delle banche saranno assorbite in misura crescente dalla domanda di banconote e da altri fattori autonomi. A un certo punto le operazioni di politica monetaria dell’Eurosistema dovranno tornare ad aumentare durevolmente per soddisfare l’atteso crescente fabbisogno di liquidità strutturale. E intorno a quel momento saranno varate le nuove operazioni di tipo strutturale per fornire una fonte stabile di liquidità.

In cosa differisce il portafoglio di tipo strutturale dagli attuali portafogli obbligazionari?

Un portafoglio di tipo strutturale ha caratteristiche e finalità diverse rispetto a un portafoglio di politica monetaria. I portafogli di politica monetaria nell’ambito del Programma di acquisto di attività (PAA) e del Programma di acquisto per l’emergenza pandemica (pandemic emergency purchase programme, PEPP) sono serviti ad allentare l’orientamento della politica monetaria in un momento in cui i tassi di interesse erano vincolati dal limite inferiore effettivo. Il PEPP perseguiva una duplice finalità, sostenendo anche la trasmissione della politica monetaria. L’obiettivo di un portafoglio di tipo strutturale è fornire liquidità su base durevole per soddisfare la domanda strutturale di riserve da parte delle banche. Le operazioni di tipo strutturale sono quindi finalizzate ad attuare, non a indirizzare, l’orientamento della politica monetaria. Di conseguenza, anche la composizione del portafoglio di tipo strutturale può differire da quella dei portafogli di politica monetaria. La BCE condurrà un’analisi approfondita riguardo all’impostazione delle nuove operazioni di tipo strutturale, fra cui operazioni di rifinanziamento a più lungo termine di tipo strutturale e un portafoglio titoli di tipo strutturale.

Come saranno integrate considerazioni relative al cambiamento climatico nell’impostazione delle operazioni strutturali?

Fatto salvo il mandato principale della BCE, l’assetto operativo sarà concepito mirando a integrare considerazioni relative al cambiamento climatico nelle operazioni strutturali di politica monetaria. Nella misura in cui diverse configurazioni dell’assetto operativo siano altrettanto in grado di assicurare un’efficace attuazione dell’orientamento di politica monetaria, l’assetto operativo agevolerà il perseguimento dell’obiettivo secondario della BCE, che consiste nel sostenere le politiche economiche generali nell’Unione europea, in particolare la transizione verso un’economia verde, senza pregiudicare l’obiettivo primario di mantenere la stabilità dei prezzi.

Questo approccio è anche coerente con l’intenzione della BCE di intensificare le attività incentrate sulla transizione verde e sui rischi climatici e connessi alla natura, come annunciato nel comunicato stampa del 30 gennaio 2024. Le tre principali aree considerate nel corso del 2024 e del 2025 sono: le implicazioni della transizione verde, l’impatto fisico del cambiamento climatico e i rischi connessi alla natura per l’economia e il sistema finanziario. La BCE verificherà quindi, nell’ambito del proprio mandato, la necessità di apportare ulteriori modifiche ai suoi strumenti e portafogli di politica monetaria alla luce della transizione.

Le considerazioni climatiche confluiranno nell’analisi approfondita che sarà svolta dalla BCE per l’impostazione delle nuove operazioni di rifinanziamento a più lungo termine e del nuovo portafoglio di tipo strutturale.